Imposition d'après la dépense : Qu'est-ce que c'est ?

L’imposition d’après la dépense également connue sous le nom de « forfait fiscal » est un régime d’imposition unique pour les étrangers. Contrairement aux systèmes fiscaux traditionnels basés sur le revenu, ce mécanisme se concentre sur les dépenses du contribuable.

Il englobe une variété de dépenses, allant du loyer annuel à l’entretien d’un bien immobilier, en passant par les frais de scolarité des enfants et autre.

À Genève, le seuil d’imposition est fixé à un minimum de 400’000 CHF, traité par la suite comme un revenu imposable. Le montant minimum est indexé pour suivre l’évolution économique notamment l’inflation.

Les demandeurs doivent solliciter ce régime dès leur arrivée en Suisse pour en bénéficier.

Conditions à remplir

L’imposition d’après la dépense est spécifiquement conçue pour les ressortissants étrangers qui choisissent la Suisse comme résidence sans y exercer d’activité lucrative.

Les conditions pour bénéficier de ce système sont strictes :

- Nationalité : Les individus possédant une double nationalité, dont la suisse, sont exclus.

- Assujettissement fiscal : Illimité (revenu et fortune globale)

- Durée de résidence : Pour ceux qui reviennent en Suisse après un départ, une absence d'au moins dix ans est requise.

- Restrictions : Les bénéficiaires ne doivent pas exercer d'activité lucrative en Suisse.

Les conjoints vivant ensemble doivent tous deux satisfaire à toutes les conditions.

Calcul de l’impôt

L’assiette imposable en Suisse est déterminée en se basant sur les dépenses liées au mode de vie du contribuable, non seulement en Suisse, mais aussi à l’étranger, ainsi que des individus à sa charge.

Ce mécanisme, spécifique à la Suisse, est conçu pour les étrangers qui choisissent de résider en Suisse sans y exercer d’activité lucrative. En général, ce montant est discuté et négocié avec les autorités fiscales du canton où le contribuable réside. Cependant, il existe des seuils à respecter.

Seuils à respecter

Le montant ne peut être inférieur au plus grand des critères suivants :

- Un seuil minimum défini par le canton, comme celui de Genève qui est fixé à 400'000 CHF, traité comme un revenu imposable.

- Sept fois le loyer annuel ou sa valeur locative de la résidence principale du contribuable.

- Trois fois le coût annuel de la pension, englobant l'hébergement et la nourriture.

Impôt forfaitaire

L’impôt forfaitaire, ou « imposition d’après la dépense », doit au minimum correspondre à ce qui serait exigé selon le système fiscal standard. Ce calcul se base sur plusieurs éléments bruts, tels que :

- Les biens immobiliers situés en Suisse et leurs rendements.

- Les biens meubles présents en Suisse et les revenus qu'ils génèrent.

- Les capitaux mobiliers déposés en Suisse, y compris les créances garanties par une hypothèque, et leurs rendements. Il est à noter que les titres étrangers, même s'ils sont conservés dans une banque suisse, sont traités comme des actifs étrangers.

- Les droits d'auteur, brevets et autres droits similaires exploités en Suisse et leurs revenus associés.

- Les pensions, rentes et autres revenus similaires d'origine suisse.

- Les revenus qui profitent d'une réduction d'impôt étranger en vertu d'un accord de double imposition signé par la Suisse.

Contrôle annuel

Chaque année, l’autorité fiscale effectue un contrôle en faisant la comparaison entre l’impôt basé sur ces éléments et l’impôt basé sur le montant forfaitaire, le montant le plus élevé sera retenu.

Déclaration des éléments

Il est essentiel de souligner que seuls les éléments énumérés ci-dessus doivent être déclarés par les contribuables soumis à l’imposition forfaitaire. Cela signifie que les revenus étrangers qui ne sont pas couverts par un accord de double imposition et les actifs détenus à l’étranger ne sont pas à déclarer.

Procédure d'application et démarches

Lors de l’établissement en Suisse, en complément des formalités engagées auprès de l’Office cantonal de la population et des migrations (OCPM), il est impératif pour le nouvel arrivant de soumettre une requête structurée à l’organe fiscal compétent. Cette requête doit contenir :

- Correspondance étoffée : Offrir un aperçu exhaustif de la situation du contribuable, englobant les dimensions civiles, professionnelles et financières. Cette lettre doit également certifier que le contribuable n'entend pas entreprendre une activité professionnelle rémunérée sur le territoire suisse.

- Évaluation préliminaire : Fournir une évaluation préliminaire du montant sur lequel la taxation sera effectuée.

- Preuve de résidence: Pour les locataires, une copie du contrat de location sera nécessaire. Pour les propriétaires, un document attestant de la valeur locative sera requis.

- Pour les locataires : une copie du contrat de location.

- Formulaire officiel : Remplir le formulaire élaboré par l'administration fiscale, qui recueille des détails pertinents sur le niveau de vie du contribuable, ainsi que des personnes financièrement dépendantes de lui. L'objectif est d'appréhender l'ensemble des dépenses, en excluant les investissements.

À Genève, tous ces documents doivent être envoyés à l’adresse ci-dessous :

Administration fiscale cantonale

Service de la taxation des particuliers

Case postale 3937

1211 Genève 3

Formulaire à Remplir

Formulaire à remplir : imposition d’après la dépense

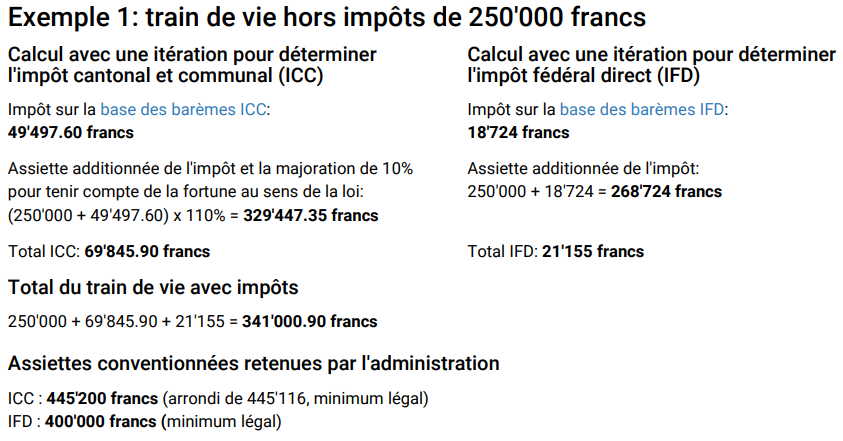

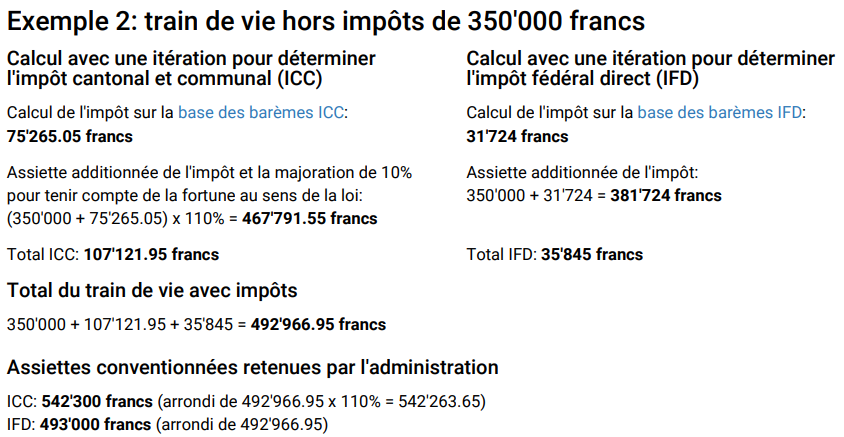

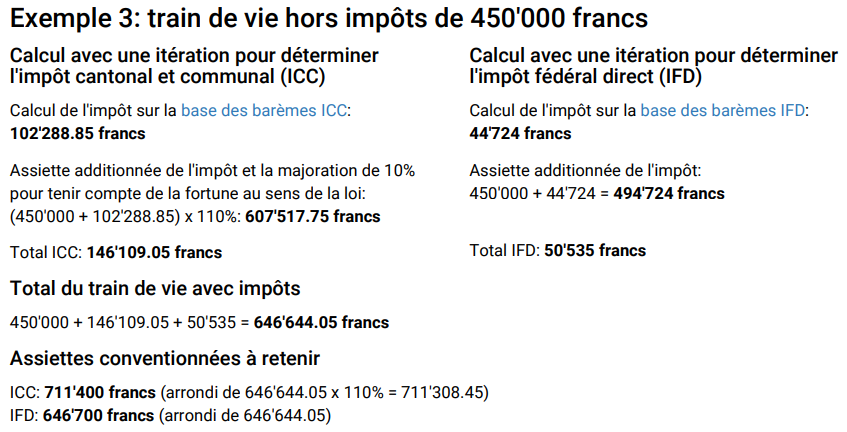

Exemples de calculs

Les exemples ci-dessous, sont des exemples fournis par l’administration genevoise. Pour les illustrer, ils se basent sur la situation suivante :

Contribuable UE, marié, domicilié et propriétaire à Cologny, valeur locative brute de 48’000 francs.

Modifications, ajustements et indexation

Les conventions d’imposition sont régulièrement ajustées pour refléter les changements économiques et inflationnistes.

Par exemple, pour la période fiscale 2023, l’indice d’indexation est fixé à 106.2, entraînant des ajustements dans les montants imposables.

Déductions, exceptions et implications

L’une des particularités de ce régime est l’absence de déductions si l’imposition est basée sur la dépense ou sur la valeur locative.

Cependant, si le calcul de contrôle est utilisé, certaines déductions, telles que les frais d’entretien des immeubles et frais d’administration des capitaux mobiliers (pour autant que ceux-ci soient imposés) sont autorisées.

Plus d’informations : Déductions fiscales à Genève en 2025.

Conclusion

L’imposition d’après la dépense est un élément unique du paysage fiscal Suisse, offrant aux ressortissants étrangers une opportunité d’optimisation fiscale. Cependant, naviguer dans ce régime nécessite une compréhension approfondie et une planification minutieuse pour maximiser les avantages tout en restant en conformité avec la/les législations.